〈77〉

月1回のこのコーナーでは、香港・日本・中国等を中心とした税金等に関する問題についてご紹介させていただきます。前回は香港で実施される事業再編手法の概要について解説いたしましたが、今回はその中の株式譲渡手続について、もう少し掘り下げてご説明させていただきます。

株式譲渡とは

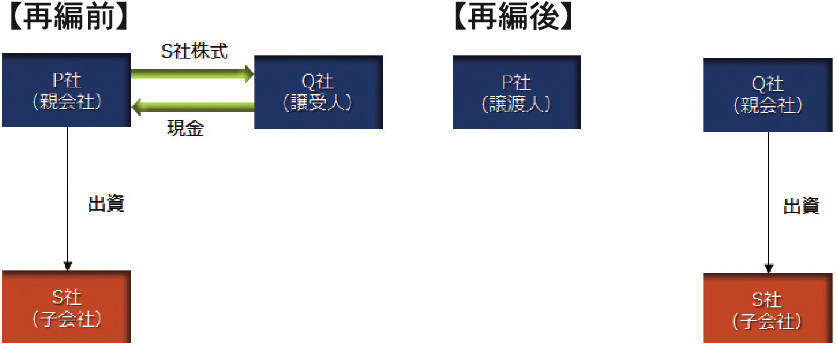

株式を相手方に譲渡することで株主権を譲渡する方法です。

株式譲渡は株主が変わるだけで、原則として組織の体制や株式数、会社名や会社が持っている資産、債権債務、取引先との契約関係、許認可、従業員との雇用関係などに変化はないことから、対外的な影響が少ない点がメリットとなります。また、基本的には株式譲渡契約書を締結するだけで株式譲渡は実行可能なため、他の再編手法と比較すると手続が簡便な点もメリットとして挙げられます。

一方、譲渡対象となる会社のマイナス部分(簿外債務や訴訟トラブル、見えない労務リスクなど)も引き継ぐことになる点、譲渡対象となる会社の収益力や財政状態によっては他のスキームに比べて買収資金が多額になる場合が多い点はデメリットとして挙げられます。

以下では、譲渡する親会社および譲渡対象となる子会社がいずれも香港法人であると仮定して、会計・税務および労務上の留意事項を解説いたします。

会計上の留意事項

株式譲渡に関しては、香港財務報告基準第3号「Business Combinations」という会計基準に基づいて会計処理を行う必要があります。この基準では、企業結合は共通支配下の企業である場合を除き、取得法(acquisition method)を適用して会計処理しなければならないとされており、取得法を適用して会計処理する場合、株式については、原則として全て公正価値(≒時価)で会計処理されることになります。ただし、香港にある非上場会社の株式の公正価値を正確に測定することは困難なため、グループ内の組織再編の場合を除き、バリュエーション(株価鑑定)を行って株式の公正価値を算定することになります。また、株式の取得にあたっては、前述の通り、簿外債務や訴訟リスク等を引き継いでしまうリスクを低減させるために、譲渡対象会社の財務内容等の調査(デューデリジェンス)を行うのが一般的です。

税務上の留意事項

香港では、株式譲渡益等を含むキャピタル・ゲインは非課税と規定されているため、株式譲渡から生じる損益は、原則として法人税の課税対象となりません。ただし、短期間で株式を売買して転売目的だと判断された場合には株式譲渡損益が課税対象になる場合があるため、購入時の意図、所有期間等に関して社内資料を整備することにより、転売目的ではないと香港税務局に対して立証できるようにする必要があります。

また、香港法人の株式譲渡の場合、香港では印紙税の納付が必要となります。印紙税額は、原則として譲渡価格×0・2%で算定されますが、その譲渡価格が譲渡対象会社の資本金よりも低い場合には、資本金×0・2%で税務局が印紙税を算定するケースが見受けられるため、多額の欠損を有している会社の株式譲渡では、譲渡価格は低くても印紙税が多額になる可能性があります。また、印紙税の申告の際には、直近(おおむね3カ月以内)の試算表の提出を要求されるため、年に1回まとめて記帳を行っているような会社の場合には留意が必要です。

労務上の留意事項

株式譲渡の場合、株主が変わるだけなので、基本的には従業員の権利については変更がありません。ただし、株主変更に伴い、従業員の労働条件を従業員の同意なしに、一方的に従業員にとって不利なものに変更した場合には、推定解雇という雇用保護が適用される可能性があります。この場合、従業員側からの雇用契約解除(自己都合退職)であったとしても、会社都合解雇として扱われることになります。従業員側からの雇用契約解除時には、通常であれば解雇補償(解雇補償金など)の受給権利はありませんが、推定解雇が認められた場合、会社には解雇補償義務が発生するため留意が必要です。

(このシリーズは月1回掲載します)

筆者紹介

フェアコンサルティング(香港)

東京、大阪、香港、上海、蘇州、台湾、ベトナム、フィリピン、タイ、シンガポール、マレーシア、インドネシア、インド、メキシコ、オーストラリア、ドイツを拠点に多数のグローバル企業のサポートを行っているフェア コンサルティンググループの香港拠点。同グループは国税当局や大手会計事務所出身で経験豊富な公認会計士、税理士スタッフが、日系企業が抱える諸問題を解決するための税務・財務戦略を企画・立案・実施支援しています。

〈連絡先〉

Manager 山口和貴

電話:+852-2156-9698

携帯:+852 9283 2096

メール:ka.yamaguchi@faircongrp.com

HP:www.faircongrp.com