香港特別行政区政府(以下、「香港政府」)は2016年10月6日に『「税源浸食と利益移転」(以下、「BEPS」)の取り締まり措置に関する諮問書』(以下、「諮問書」)を公布し、かつ将来実施するBEPSの取り締まり措置についてパブリックコメントを求めていました。この度、香港政府は、業界、専門機構、商会などから、諮問書に関して26件の意見書を取得するとともに、2017年7月31日に、BEPSの取締まり措置に関する諮問結果に関する報告書(以下、「報告書」)を公表しました。本稿では、報告書における諮問結果を中心に解説していきます。

(デロイト トウシュ トーマツ香港事務所 フローラ 曽)

⑴概要

香港政府は、パブリックコメントを考慮した上で、諮問書から内容を微調整したポジションを表明するための報告書を公表しておりますが、これは、BEPSへの対抗措置を実施するため今年後半に導入予定の法律草案にも影響を及ぼす報告書であり、再度、香港地域における徴収原則を基礎とする税制を継続的に実行することが表明されています。

⑵報告書の主な内容

報告書では、導入予定の新たな法律事項についての説明があり、諮問書の内容と比べると微調整している個所があります。

・移転価格(以下、「TP」)および事前確認制度(以下、「APA」)

—移転価格の考え方は、OECD(注1) 移転価格ガイドラインおよび関連する注釈を基準としており、また適用するOECD規則についても明確にしています。

—一部のパブリックコメントの見解とは一致していませんが、香港の租税居住者間の取引は移転価格税制から除外されません。

—過少資本税制(注2)の導入予定はなく、グループ内融資取引や知的財産の開発、強化、維持、保護、利用といった機能を負担すれば、特定の独立企業間原則が適用されます。

—独立企業間原則に関するセーフハーバー規定はありません。

—独立企業間原則に合致しないことによる不正確な納税申告書に対しては、「合理的な理由がない」あるいは「意図的に脱税している」と認められる場合には罰則が適用されます。なお、「合理的な理由」の有無を判断する際の一つの判断要因として、OECDに準拠した移転価格文書の準備が挙げられます。

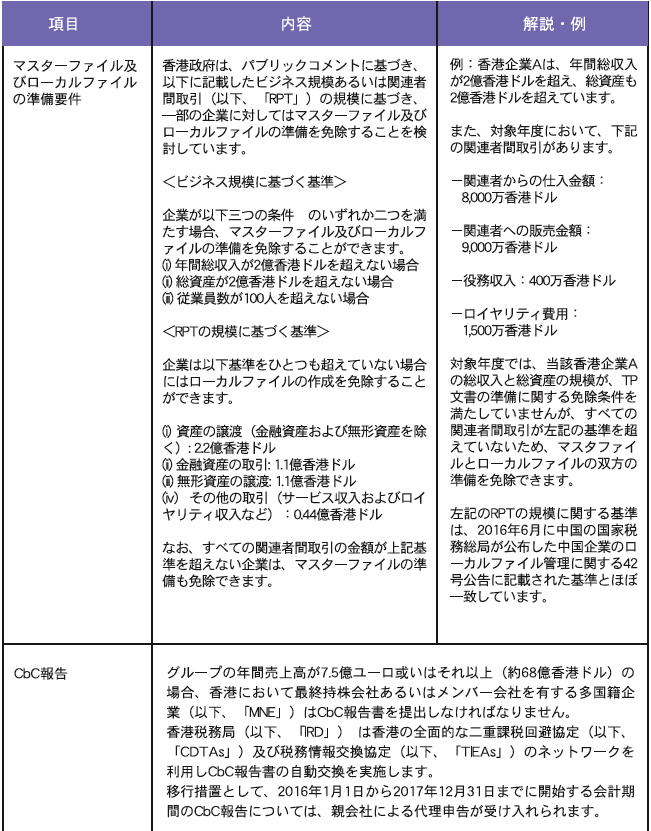

・TP文書および国別(以下、「CbC」)報告(図表参照)

・多国間協議(以下、「MLI」)

—香港政府はMLIの最低基準、すなわち第6条(対象租税条約の目的)、第7条(条約濫用の防止)および第16条(相互協定手続)のみを実施するとともに、中国地域の拡大解釈に基づき中国地域として、MLIに署名します。

—租税条約の濫用防止に関しては、香港が引き続きすべての租税条約に対して「主要目的テスト」(注3) のみを採用します。

・二重課税回避および税務紛争解決体制

—外国税が査定されて所得として課税された税額について、(a)6年以内、または(b)IRDが提起した評価通知日の6カ月後のどちらか後に控除請求を行うとともに、その請求期限が延長できます。

—引き続き香港のCDTAネットワークを拡大するともに、潜在的なパートナーと交渉することでCDTAsに義務的仲裁条項の導入を目指します。

・自発的な税務裁定資料交換

BEPS行動計画の最低基準を満たすためにも、二国間CDTAsおよびTIEAs、または租税問題における行政執行共助に関する多国間条約(中国地域の拡大解釈によって中国地域として締結)を通じて、6つの特定租税裁定カテゴリー(過去と将来的な税務裁定)に基づき自発的な情報交換を行います。

・有害税制(注4)

この段階では特定のアクションは想定されていせんが、香港政府は、税務優遇措置を検討し、必要に応じて関連する法令を改正することが考えられます。

⑶香港政府による次のアクションプラン

香港政府は、2017年末までに上記したMLI以外の事項の修正案を立法理事会に申請し、2018年半ばまでにMLIに関する修正案を立法理事会に申請することを目指しています。また、IRDは詳細なガイダンスを提供するため、関連する実務解釈指針(「DIPN」)を発行/更新する予定です。

⑷まとめ

各企業における今後の対策としては、マスターファイルおよびローカルファイルの準備要件を満たしているか否かを確認する必要があります。特に、準備要件を満たしている場合には、日本または中国(もしくはその他の関連拠点)において進められているBEPS対応と併せて、香港でも事前にBEPSの本格実施を見据えた文書作成(ヘルスチェック・テスト目的)もしくはその準備に着手することが考えられます。

※注1…Organization for Economic Co-operation and Development:経済協力 開発機構

※注2…過少資本とは、本来出資によるべき子会社の資本部分を過大な借入れという形態に代えることで、会社の税負担を軽減することです。一部の国では、過少資本に対して、その関連する負債対資本持分の比率に対して制限を設けています。中国では、金融業は 関連する負債と資本金の比率が5対1、その他業種ではその比率が2対1という制限があり、当該比率を超えた場合、関連する利子は損金算入できません。

※注3…主要目的テストとは、取引の目的に着目し、その取引が租税条約の特典を享受することを主たる目的の一つとしているかを判定するテストで、仮にその取引目的が租税条約の特典を享受するものであると認められる場合には、租税条約を適用することはできないとするものです。

※注4…OECDの有害税制とは、①金融・サービス等の活動から生じた「足の速い所得(Mobile income)」に対して通常より低い実効税率を適用すること②a外国からの誘致企業や外国企業のみを優遇する「囲い込む」を行うこと、b透明性の欠如、c実効的な税に関する情報交換の欠如。①に該当し、かつ、②のa—cいずれかに該当する優遇税制を指します。

(このシリーズは月1回掲載します)

筆者紹介

フローラ 曽(Flora Zeng)

デロイト トウシュ トーマツ香港事務所

日系企業サービスグループ シニアマネジャー 中国税理士

中国における税務と移転価格専門サービスで10年超の経験を有する。多数の日系企業に対し移転価格同期資料の作成、移転価格調査抗弁、移転価格ポリシーの構築等に関する助言を行い、日中APAもサポートしている。2016年10月よりデロイト トウシュ トーマツ香港事務所に駐在し、日系企業に対する各種の税務と移転価格アドバイザリーサービスを提供している。

連絡先: flozeng@deloitte.com.hk

※本記事には私見が含まれており、筆者が勤務する会計事務所とは無関係です。